美国报税原则是“挣钱需缴税(pay as you earn)”,也就是说,无论是美国税务居民,还是外国人,在出售在美国境内的房产时,增值部分都需要缴税。美国税务居民和外国人,卖房时资本利得(净增值)部分缴税的规则有所不同。

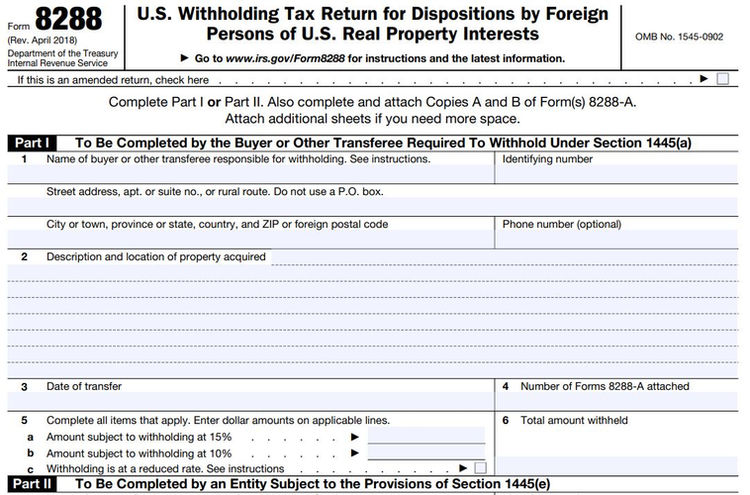

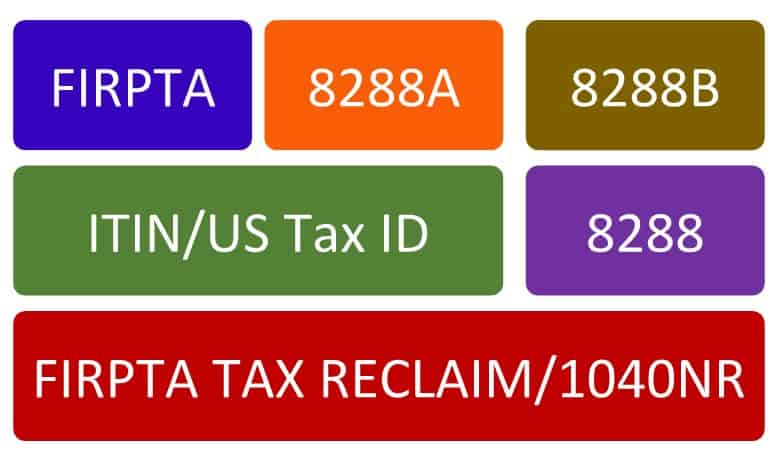

外国人在美国购买房地产进行投资的非常多,也有不少外国投资者房产增值显著,打算卖房变现。根据美国税法The Foreign Investment in Real Property Tax Act of 1980 (FIRPTA),外国人出售美国房地产,在过户的时候,买方(通常委托过户公司或买家律师)要填写Form8288 代扣代缴所得税 (Withholding Tax)。

联邦预缴税15%,纽约预缴税是房产净增值的10.9%,加州预缴税3.33%,总共预缴比例在18.33% - 25%左右,依各州法律规定。不过,也有不需要预缴的时候,例如买家购入房产的头两年作为自住,以及售价低于30万。如果两个或以上的买家为共同所有人,每一个都有预缴的义务。不过,只要有一个向国税局做出申报并把所需的预缴款项呈交国税局,那么每一个就可以视为满足了这预缴义务的要求。如果每一个选择分别履行这一义务,可以按照产权占有百分比的比例来配。

如何拿回预缴税?

如果合理规划卖房的支出部分,有可能将所有预缴税都退回。虽然预缴税的部分可以部分或者全部退回,但是如果在卖房前没有专业的CPA税务师做好合理的规划,那么,向美国国税局要回多扣缴的预缴税将会是一个无限期的漫长过程,更有甚者,可能一分钱都无法退回。

一般来说,退税的方法有两种:

1)在过户的第二年年初,填报1040NR税收申报表,申请退税。

2)在过户之前或者过户当天,填报Form 8288b (Withholding Certificate) 申请在过户后90天之内退税。

在过户的第二年年初(一般为4月15号报税截止日之前),填报1040NR税表,申请退税。用此种方法申请退税时,需要在1040NR税表附上IRS美国国税局盖章的8288a。怎么得到IRS美国国税局盖章的8288a呢?过户公司在过户后,会把Form 8288/8288a 寄给IRS。如果Form 8288/8288a信息完整,美国国税局会给过户公司寄回一份有IRS盖章的8288a。但是,如果8288a信息缺失,比如没有外国人个人税号(ITIN),IRS不会给过户公司寄回有盖章的8288a。

所以,我们建议,外国人在持有美国房产进行出租时,就申请个人税号(ITIN),并且用1040NR税表报税。

如果卖房时候还没有税号,应该在卖房时候申请税号。申请到税号之后,立即通知IRS负责8288a的部门。(当然,没有税号也可以完成过户手续并且递交Form 8288/8288a,只要近期内申请到税号就可以了)。在过户之前或者过户当天,填报Form8288b (Withholding Certificate)申请在过户后90天之内退税。这种办法比较快捷,大大缩短了获得退税的时间。

如果卖房时候还没有税号,应该在卖房时候申请税号。申请到税号之后,立即通知IRS负责8288a的部门。(当然,没有税号也可以完成过户手续并且递交Form 8288/8288a,只要近期内申请到税号就可以了)。在过户之前或者过户当天,填报Form8288b (Withholding Certificate)申请在过户后90天之内退税。这种办法比较快捷,大大缩短了获得退税的时间。

举例来说,某外国卖家在2022年1月出售美国房地产,如果不填报Form 8288b ( Withholding Certificate)那么只能等待1年之后的2023年初来填报1040NR税收申报表,申请退税,然后等待2个月左右获得退税。如果填报Form 8288b ( Withholding Certificate)在2022年4月就可以得到退税, 大大缩短了等待退税的时间。

但是,如果填报Form 8288b ( Withholding Certificate),卖主需要有税号或者在填报同时申请税号,获得税号后,立即通知IRS负责8288b的部门。否则,IRS将对Form 8288b 不予批准。

关于非美国公民,居民通过在美国拥有的房地产所获取租金收益的预扣税要求

国税局规定,非美国公民,居民的房主在出租房产时要上缴国税局每月租金的30%作为预扣税。例如:外国人购买了位于纽约曼哈顿的房屋,以每月$4,000出租给租客,但是所收租金$4000里的本属于房主的$1,200必须作为租金预扣税直接上缴给国税局。谁负责将30%的租金预扣税交给国税局?外国房主,美国物业管理公司(或者任何帮助外国房主代收租金的相关人士),甚至房客也有义务上缴30%租金预扣税给国税局。若国税局未能预期收到30%租金的预扣税,这会导致外国房主的房子被扣押甚至影响以后的移民计划。

但是非公民房主可以很容易地不履行30%预扣税的义务

但是非公民房主可以很容易地不履行30%预扣税的义务

外国房主必须依照以下程序合法不履行30%预扣税的义务:

1.外国房主必须在房屋出租的第二年报税。房主必须申报出租收入并缴税(如果需要缴税的话)。但是他们实际上需要缴任何税吗?在很多情况下答案是不需要!在报税的时候外国房主只需申报房屋出租的净收入,这意味着很多项目可以用来抵税(包括贷款利息费, 广告费, 清洁费,物业管理费和其它各种费用)。这样,外国房主完全不用缴税或只缴很少的税。在我们以上例子中,购买曼哈顿房子的外国房主获取月租金$4,000,在正确的报税后,外国房主不用缴税也同时合法豁免了30%租金预扣税的规定。

2.外国房主必须获取个人税号(ITIN),如果之前没有申请过的话。

3.最后外国房主必须完成国税局的W-8ECI申请表。如果外国房主没有ITIN的话不能递交W8-ECI申请表。W-8ECI需要每三年重新提交。

通过申请ITIN和提交W-8ECI申请表,以月租金$4000出租曼哈顿房屋的外国房主和国税局有效的达成一个协议:如果外国房主每年报税申报美国出租收入,国税局豁免了外国房主30%租金预扣税的义务。因此外国房主不用缴纳30%租金预扣税,但是前提是必须报税。外国房主申请了减税项目后(包括例如贷款利息费,物业管理费,维修费等)。非常常见地是,外国房主最后都不用缴税。

辰星会计事务所是认证接受代理(CAA )由美国国税局(IRS)授权,协助不符合或无法领取社会保险号(SSN )同其他外国人由IRS获得ITIN 。 此外,CAA有权代表申请人提交W-7表格,而不必提供外国身份原始文件(比如说中国护照)。

我们的认证验收代理可以验证您的文件,这意味着您只需将副本发送给IRS,并在您离开时可以带走原件。

ITIN 个人税号

外国售房者必须申请ITIN(个人税号)。如果非美国公民, 居民售房者没有获得ITIN, 他们将永远不能获得任何15%预扣税退税。外国售房者需要专业税务团队来协助申请ITIN。在ITIN的申请中,外国售房者必须提交一些文件和国税局申请表,更重要的是必须提供一份售房者所属国家颁发的护照认证。售房者可以通过以下几种方式进行护照认证:

1.售房者护照颁发国的美国领事馆;

2.如果非美国公民, 居民售房者同意将护照用联邦快递邮寄到辰星会计事务所的纽约法拉盛办公室, 我们收到护照后会通过微信、ZOOM与外国售房者进行视频会议并认证护照,会议后我们会立即用UPS给售房者寄回护照。辰星会计事务所是经过美国国税局授权可以进行护照认证的机构。

3.如果外国售房者在美国,他们可以亲自携护照到我们在纽约法拉盛办公室进行护照认证。

外国售房者最快可以提交ITIN申请的时间是签署售房协议后。如果他们已经卖完房但需要申请ITIN获得退税,他们可以立即提交ITIN申请。

请联系辰星会计事务所关于具体申请ITIN流程。

辰星会计事务所

39-15 Main St Ste511

Flushing NY 11354

微信/电话:347-481-3320