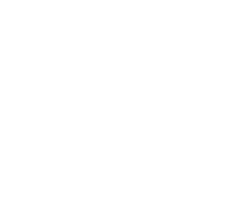

根据美国国税局(Internal Revenue Service)规定,凡是持有 F 、J、M 签证的外籍学生,或是持 J、Q的外籍学者,不论是否有工作或收入,学生/学者的收入金额的多少并不是判断是否需要报税的标准,换句话说无论收入多少都需要报税。只要是暂时居留在美国,每年都必须向国税局递交一份Form 8843,并申报联邦税表1040 NR (U. S. Nonresident Alien Income Tax Return)。

确定报税人身份

首先必须说明,国税局所谓报税人身份中的居民 (resident) 和非居民 (non-resident) 与移民局所说的有居留权的移民 (immigrant) 和非移民 (nonimmigrant) 有所不同。对移民局而言,凡持 F、J、M、Q 签证的外籍人士,都属非移民 (nonimmigrant),但就国税局的报税身份而言,却未必尽然。1040-NR 说明书 (Instructions for Form 1040NR) 及 Publication 519 (U.S. Tax Guide for Aliens) 对居民及非居民有详细的定义。

国税局对税务居民的定义:

1) 凡是持有 F、J、M 签证的留学生来美时间超过五年者。

2) 持 J 及 Q 签证的访问或交换学者来美时间超过二年者 (其中 Q 签证持有人可将其曾持有过 F、J 或 M 签证的时间并入计算)。

换句话说,就报税身份而言,符合国税局居民定义的 J、F、M、Q 签证的外籍人士,得选择与美国居民(Resident) 相同的申报程序与福利——也就是申报1040税表,或继续以非居民身分申报税务——使用1040NR税表 (本文以下所指居民与非居民均就国税局(IRS)定义,而非移民局(USCIS)规定,同学们请勿混淆)。

非居民与居民在报税时最主要的区别有下列四点:

(1)非居民得自美国以外地区或国家的奖学金及收入都不必申报,但是如果由学校提供的奖学金 (非学费减免的部分) 则一般要缴15%的税,校方通常会先行扣缴,年底会有1042-S表格。经过申请退税后,合乎退税标准的部分,则可领回。

(2)银行的利息免税 (在开户时一定要先填写一张 W-8 表格,说明自己是 non-resident alien 的免税身分),但是如果是购买美国政府债券或股票所得的利息、Capital Gain收入则必须缴30%税 (flat rate 30%)。股票的资本所得申报在1040NR,Sch. NEC上。

(3)非居民只能分别申报税务 (File as Single)。即使配偶也是留学生,也不得联合申报 (joint return),而必须个别申报。

(4)非居民报税无法采用标准扣税额 (standard deduction) 。

至于以税务居民身份申报的外籍人士(比如在美超过5个日历年的F1学生、H1B),则和一般美国人一样,所有收入 (即使是国外的奖学金)、银行利息等都必须列入报税项目。同时也要付 FICA 税,包括社会安全福利税 (Social Security tax) 及医疗保险税 (Medicare tax) 。

非居民身份报税(Non-Resident Alien)

至于报税的步骤,本文仅以 1040 NR 的填写步骤为主,因为对留学生而言,使用 1040 NR 者为多数且也较有利。原则上,诚实报税及在合法的范围内寻求个人的最大权益是填表的两大前提。从顺序上来说,通常从联邦税表先着手,再填州税表。

由于美国法律规定报税人必须有社会安全号码 (Social Security Number) 或个人报税识别号码 (Individual taxpayer identification number, ITIN)。一般而言,社会安全号码可在抵美后向社会安全局 (Social Security Administration) 申请。任何无法取得社会安全号码的 F、J、M、Q 签证持有人,必须在报税前获得他们的ITIN。申请 ITIN 必须填写 W-7 表格寄至 Internal Revenue Service Center。由于申请 ITIN 时间很长,建议大家尽早申请。

非居民报税,须填具下列两项表格:1040NR及Form 8843。

如前所述,根据国税局的新规定,持 F、J、M、Q 签证的非居民除了申报税表(1040 NR)外,同时也要提供一份Form 8843。这份资料的主要作用在于配合 1040 NR 税表,证实申请人的非居民报税身份。

其中数据包括:姓名、地址、社会安全号码(或个人报税识别号码)。护照号码与国籍、签证种类、号码。来美时间及预定居留时间。学校、系别及指导教授姓名、地址、电话。

检具上述资料,连同填好的 1040 NR 税表,寄到:Internal Revenue Service Center

Department of the Treasury

Internal Revenue Service

Austin, Texas 73301-0215

申报日期

只要相关的文件齐备后,愈早申请愈好(但不得早于1月1日)。每年报税时间大约从1月底开始,到4月15号截止。如果在这日期还来不及申请,可以做延期(Extension),延到10月15号报税。需要注意的是,延期只是把报税时间延迟了,缴税日期并不能延迟,迟交税款会有一定的罚金和利息(Penalty and Interest)。

报税软件

TurboTax是不支持运用$5000 USA-China Tax Treaty的,也不能填写1040NR 系列表格,以及 8833,8843 表格的。学校也会提供Sprintax 或Glacier来帮助大家报税,但有时是需要自己邮寄(paper-file)税单的。我们都知道邮寄的处理很慢,有时还会take forever。我们辰星会计采用先进的专业CPA报税软件,就算是1040NR,我们也可以E-File! 帮助广大留学生小伙伴们尽快地拿回退税,让报税变得更加轻松。

我需不需要报税?应税收入包括哪些?

无论是美国居民还是外国人,只要在美国取得收入就需要报税。美国税务居民用1040税表报税,非居民(Nonresident Alien)用1040NR税表报税。在每年1月底、2月初的时候,有收入的留学生报税季会收到一些表格,这些表格总结了你这一年的收入情况:

· W-2 – 工资收入的年度总结

· 1042S –美国收入的年度预扣税表,用于报告外国人的美国收入及其预扣税

· 1099-NEC – 自雇人员的工资收入年度总结

· 1099-INV & 1099-DIV – 投资收益、股息、分红的年度总结

· 1099-INT – 利息收入的年度总结

· 1099-B – 股票盈利的年度总结

这里要特别提醒一下广大留学生,由于受移民法的限制,留学生只能从事和自己学习领域相关的工作,不能随心所欲的自雇。如果顺手在Amazon上卖点东西,放学顺路开Uber,在Airbnb上出租房子,未申请工作许可就兼职等,都会收到1099-Misc、1099-NEC,从而违反移民法,置自己于不利处境。

如果持有F、J、M、Q等非移民签证,并且没有收入,则无需填写税表,只要每年寄出一份8843表格即可。

Source: https://www.irs.gov/individuals/international-taxpayers/exempt-individual-who-is-a-student

不报税有什么危害?报税又有什么好处?

在美国税表是一个人的财务证明,非常重要。当你申请绿卡、公民入籍、贷款买房买车、上大学申请奖学金、申请退休金、办医疗保险卡、申请社会福利、申请国内亲属移民美国等等时候,都需要查验税表。不报税、偷税漏税、弄虚作假,将受到法律的严惩。

报税的好处是,大部分公司都会每月在员工的W2上预扣税(Withheld),通过报税+$5000 US-CHINA TAX TREATY才能退回这一部分的预缴税。

我是否为税务居民?

美国税务居民和移民法里的美国居民是两个完全不同的概念。国税局不看该纳税人的移民身份,只从两个方面判断该纳税人是否是美国税务居民。如果满足以下两个条件中的任何一项,即使是非法移民(Undocumented Immigrants)也属于美国税务居民。

1、绿卡测试

如果你在这一年的任何一天取得绿卡,你是美国税务居民。成为美国税务居民后,全球收入需向美国政府纳税。那么该从哪一天开始计算美国税务居民身份呢?

绿卡持有者的美国税务居民身份起始日:

(1)如果你在美国境内取得绿卡,你的起始日为移民局批准你的绿卡申请的那一天。

(2)如果你在美国境外取得绿卡,你的起始日为你登陆美国的那一天。

绿卡持有者还有一项特权,即在以上两种情况下,你都可以选择你的起始日为1月1日,从而全年都是美国税务居民,这样做的好处是,可以享受到很多只有美国税务居民才能享受到的税务优惠,比如给家庭中17岁以下小孩的每人每年2,000美元的税务补助,大学生每人每年2,500美元的教育税务补助(Education Credit)。

但也有一些常年在海外工作,有海外收入的绿卡持有者,不希望选择起始日为1月1日,从而过早为美国政府纳税。

两种美国税务居民身份起始日的计算方法都是正确的,都是被法律允许的,大家可以自行选择一种对自己最有利的计算方法。

2、183天居住天数测试(Substantial Presence Test)

在纳税人没有取得绿卡的情况下,则采用计算居住天数的方式来判断该纳税人是否是美国税务居民。如果你今年在美国的居住天数超过31天,并且在过去的三年内在美国的居住天数加起来超过183天,你是美国税务居民。你的美国税务居民身份起始日,为今年你在美国开始居住的第一天。

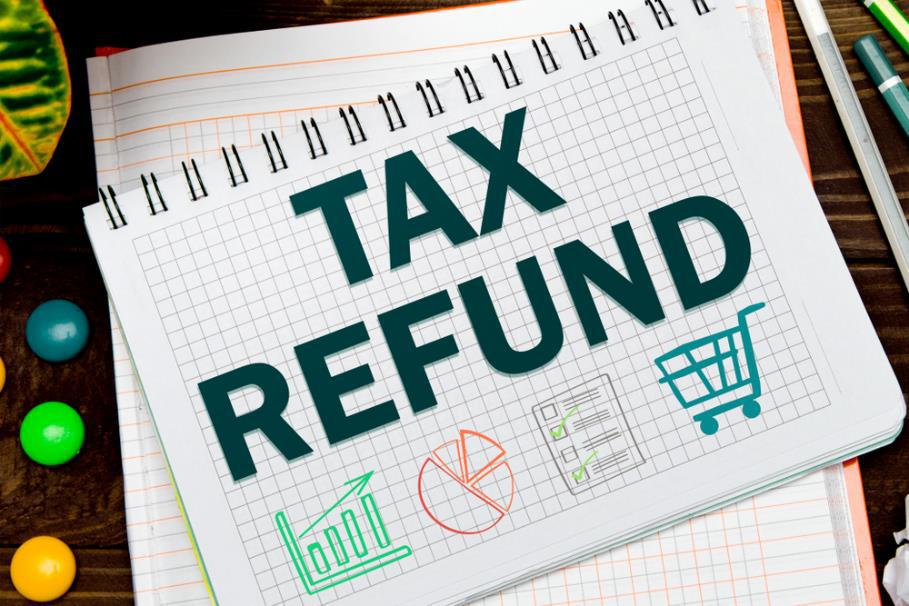

3、例外,豁免人群(Exempt Individual)

这183天的居住天数测试,不包含豁免人群的居住天数。

F签持有人的豁免期限是5个日历年(Calendar Year)。如果5年内没有转换为其他签证类别,5年内都是非居民(Non-Resident Alien)。5年的天数不计算在183天的居住测试内。

日历年(Calendar Year)的截至日期为每年的12月31日。如果你2019年9月5日持F签证入境美国,你的第一个日历年为2019年9月5日到2019年12月31日,而不是2019年9月5日到2020年8月31日。你的豁免期限为2019年,2020年,2021年,2022年,2023年这5年。从2024年1月1日开始计算你的183天居住天数测试,如果在2023年你满足了183天的居住天数测试,则你的美国税务居民身份(Resident Alien)起始日为2023年1月1日。

OPT是F签证的实习期,也包括在这5年的豁免期限内。

非税务居民无需交FICA,居民需要交。FICA是指 Social Security Tax 和 Medicare Tax 这两个税种,用于支付你退休后的养老金和医疗保险,占你劳动所得的15.3%(2022年个人劳动所得前$147,000需交FICA,超出部分无需缴交),由个人和公司各出一半。如果是1099-NEC自雇收入,则由个人缴交15.3%(也就是俗称的Self-Employment Tax)。

J签证持有人的豁免期为2个日历年,即2个日历年内都是非居民,不需要交FICA。同时J签证持有人还享有36个月无需缴纳联邦个人所得税的Treaty权利。

非税务居民可以用Treaty免税?

1、1984年中美签订Treaty :

(1)F签证持有人在美国取得的和学习领域相关的劳动所得每年前5,000美元免联邦个人所得税——Article 20(c)。

(2)J 签证持有人在美国取得的和研究领域相关的劳动所得前36个月免联邦个人所得税——Article 19。

(3)F ,J 签证持有人从美国之外收到的资助和经费全部无需缴纳联邦个人所得税——Article 20(a)。

(4)F, J 签证持有人从美国政府、研究机构和学校等组织获得的奖学金或学费减免Scholarship and Fellowship无需缴纳联邦个人所得税——Article 20(b)。但免税部分不包含学校补助的住宿费、伙食费、生活费,或者需要通过做TA,RA等获得的劳动报酬和学费减免(当然美国税务居民的奖学金也是免税的)。

2、学校给的钱,W2,1042S,到底要不要纳税?

如果你只收到W2,则属于劳动所得,适用于 Article 20(c)和Article 19。F签证可以在W2的box 1收入里减去5,000刀, J签证免36个月联邦个人所得税。

如果你收到W2加上5000刀的1042S,说明学校已经帮你把5,000刀的免税写在了1042S上,则你的收入就是W2的Box1的数额,不能再减去5,000刀。

如果你收到1042S,可以通过1042S的Box 1 Income Code来确定收入类型:

Code16: Scholarship or fellowship grants

奖学金,适用于Article 20(b),联邦个人所得税全免。

Code17:Compensation for independent personal services

Code18:Compensation for dependent personal services

Code20:Compensation during studying and training

这三个适用于Article 20(c),免5,000刀收入的联邦个人所得税。

Code19: Compensation for teaching

适用于Article 19, 免36个月联邦个人所得税。

3、在州税表可以使用Treaty吗?

虽然Treaty可以帮助免联邦个人所得税和部分州的州税,但是有一些州不承认Treaty,不能免州税。计算州税时应当把Treaty减掉的收入加回去,否则就少交州税了。

以下这些州不承认Treaty:

Alabama

Arkansas

California

Connecticut

Hawaii

Kansas

Kentucky

Maryland

Mississippi

New Jersey

North Dakota

Pennsylvania

4、在美国5年后如果还是持有F签证,还可以使用Treaty吗?

可以!F签证持有人在5年豁免期限过后,如果没有转换为其他签证类别,仍然持有F签证,他/她就已经成为美国税务居民了 (Resident Alien),应用1040税表报税, 但他仍然可以使用Treaty免去5,000刀收入的联邦个人所得税。

5留学生在来美5年后成为税务居民,可以申请教育税务补助(Education Credit)吗?

美国教育税务补助(Education Credit)主要包括两种:

(1)American Opportunity Credit

最高2,500美元,其中1,500美元只能冲抵你的应纳税额,不能退税,Nonrefundable。1,000美元是可退税的,Refundable。

要求:全职学生,学位教育,无犯罪记录。大一到大四的本科生,研究生及以上不可以申请。最多能领4年。2021年单身年收入AGI需低于90,000美元。如果年龄在23岁及以下,并由他人支付一半以上生活费用,则没有1,000美元的可退税部分。

(2)Lifetime Learning Credit

最高2,000美元,只能抵免掉你的应纳税额,不能退税,Nonrefundable。单身年收入AGI需低于67,000美元,无年龄、领取年限、学位限制。

留学生在成为美国税务居民后,和当地的税务居民享受完全一样的待遇,但是American Opportunity Credit 只给大一到大四的本科学生,研究生及以上不可以申请。大部分留学生在来美5年后鲜有还在念本科的。Lifetime Learning Credit只能用于抵免掉你的应纳税额,不能退税,如果你没有收入,无需纳税,这部分的Credit就失去了实际意义。

如有需要,欢迎联系辰星会计事务所。我们精于在美留学生税务申报和各类税务问题。我们也提供100%网络服务。