很多在美留学生都有在一些交易平台上(比如 Robinhood, Webull, Futu, FirstTrade)炒美股,各种的手机App使散户炒股变得更加简单。留学生小伙伴们都很关心股票交易该怎么报税。 今天我们就来简单介绍一下非税务居民(“NRA”)股票报税指南。

首先,股票是一种资产 (Capital),本身并不是征税对象,只有买了卖出产生的资本利得或损失,也就是卖价超过或低于成本的那部分,才需要报税。如果你2021买了股票,但是在2022年才卖,那么2021年的税单并不需要申报,而是等到报2022年的税才需要(2023年初申报)。

另外,股票交易还会带来股息 (Dividend) 收入。这要根据你收到股息的年份来决定。

一般来说,年初的时候你会收到券商提供的上一年的股票交易记录,1099-B,大部分券商也会把其他的1099表格合并在一起,比如包括股息收入的1099-DIV,利息收入的1099-INT等。

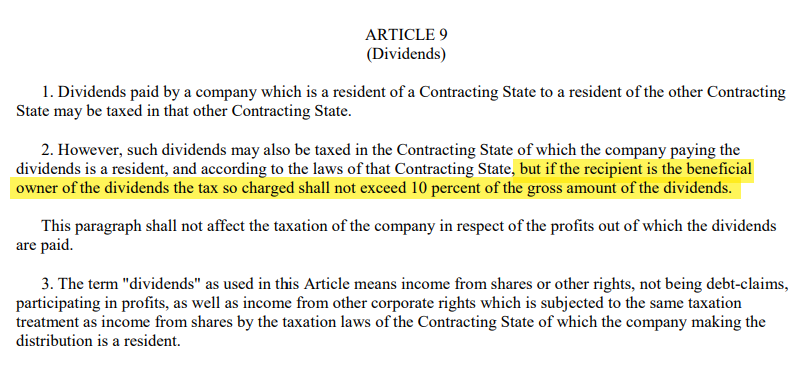

对于外国人,比如留学生们(F1签证,在美前5年),税法相对来说比较简单直接,因为股票交易一般都不是Effectively Connected with a U.S. Trade or Business,所以落在了30% Tax Rate的范畴。但是呢,还是有一些特别规定的。

资本利得税特别规定 (Capital Gain)

1. 如果在美少于183天,则不需缴税,这里的183天和Substantial Presence Test的183天没有关系,所以也不存在留学生前五年不算天数的说法。对于留学生来说,如果没有任何美国收入(比如说:实习工作,奖学金),即没有在美国 establish tax home,则哪怕该年在美超过183天也不需交资本利得税。

2. 另外资本损失是没法用来抵扣Ordinary Income的(Capital Loss可以抵消Capital Gain,但是净亏损不能用来抵消ordinary income)。NRA留学生是不能在税单上抵扣Capital Loss(Maximum $3000 for Resident Alien)。

股息 (Dividend)

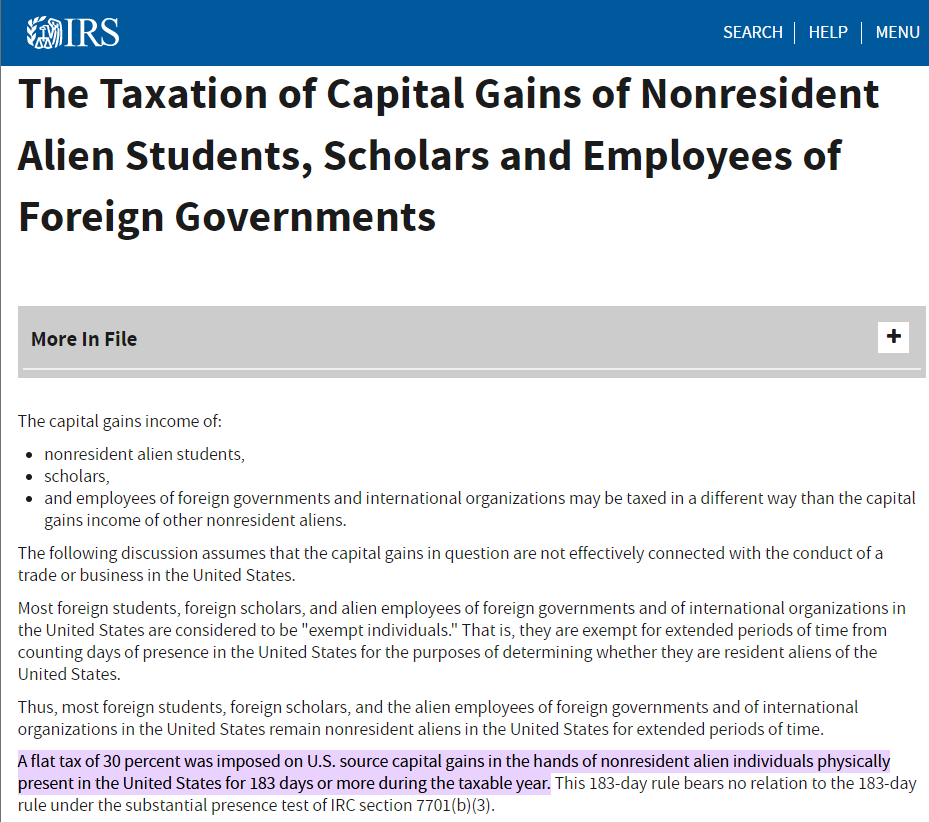

属于Fixed or Determinable Income范畴,税率30%或者更低的treaty税率。而中美treaty的ARTICLE 9 (Dividends)里的确设定了10%的税率。很可惜,资本利得那块,并没有提到更低的税率。

(来源:https://www.irs.gov/pub/irs-trty/china.pdf)

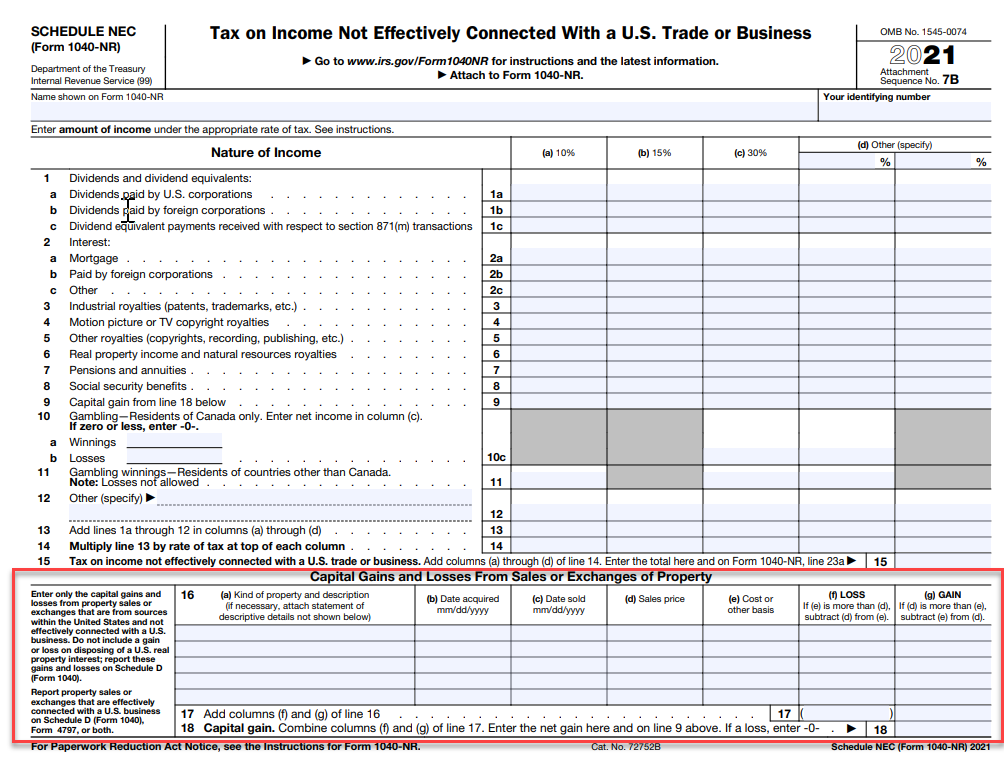

申报表格

一般来说你应该收到1042-S表预扣30%,不过很多券商都是按照美国人的标准给1099表,其实无所谓,只要你的税单(1040NR)做对就行。上述提到的两个都要填在1040NR表的Schedule NEC—Tax on Income Not Effectively Connected With a U.S. Trade or Business。使用Sch. D 和Form8949是不对的。

(来源: https://www.irs.gov/pub/irs-pdf/f1040nrn.pdf)

结尾

可见,如果你是生活在美国的 Non-Resident Alien (NRA),那炒美股简直是太不划算了:赚到的Gain的30%要上交给IRS,赔了的钱还不能用来抵税,实在是太不划算了!这待遇,甚至远不如那些未曾踏入美国国土一步的人:他们只要在一些支持外国人身份开户的平台上就可以远程开户炒美股,而他们的资本利得税税率为0!

我们辰星会计事务所专精于在美留学生税务申报和各类税务问题,如有需要,欢迎联系我们。