电子报税和选择直接存款仍然是纳税人获得 2024 年退税的最快、最安全的方式。与收到纸质支票相比,直接存款可以确保更快地获得退税。如果您是电子递交和退税直接退到银行账户里,最快可3周拿到退税。纸张递交可能会有半年时间才能退税。

阅读更多《企业透明法案》将于 2024 年 1 月 1 日生效。该法强制要求公司需要向美国财政部金融犯罪执法网络(也称为 FinCEN)报告公司受益人(也就是“老板”)的所有信息(Beneficial Ownership Information (BOI) Report)。

阅读更多“低收入”和免费的医疗保险一直是所有纽约客经常讨论的问题。相信大多数人依旧对如何界定自己是否属于低收入和是否能获得免费的医疗保险感到疑惑。首先,让我们来了解一下低收入标准。低收入标准是一种衡量收入水平是否符合资格的指标。在纽约州,低收入标准的设定涉及多个因素,如家庭规模和家庭收入。

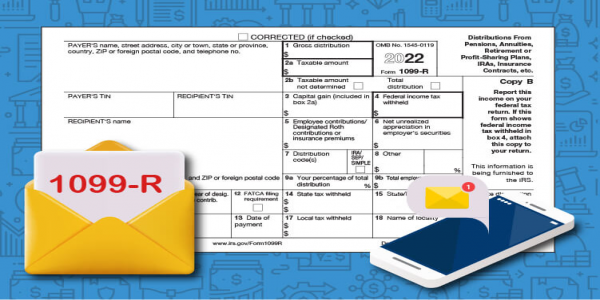

阅读更多1099-R是众多报税表格中的一种,用于报告个人退休计划、养老金、年金或类似计划超过10美元的收入。它主要用于报告由退休计划管理方向个人支付的分配、退休金或其他退休福利的金额。

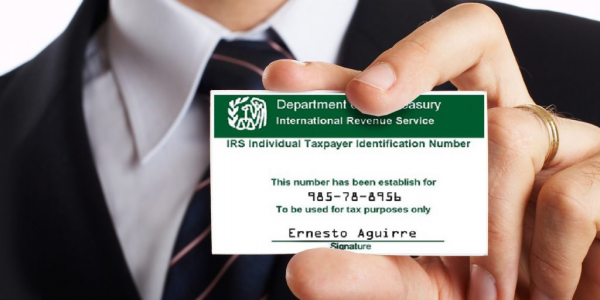

阅读更多什么是ITIN?ITIN 是 Individual Taxpayer Identification Number 的缩写,中文翻译为个人纳税人识别号码(“个人税号”)。ITIN 是由美国税务局(Internal Revenue Service,简称 IRS)发行的一种身份识别号码,用于纳税目的。

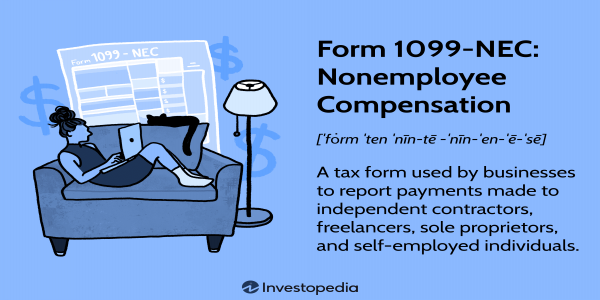

阅读更多1099-NEC是美国联邦政府使用的一种税表格,用于报告非雇员个人所得税信息。相对于雇员的W-2表格,1099-NEC表格用于报告个人独立承包商、自由职业者、以及其他没有受雇于公司的人的收入情况。

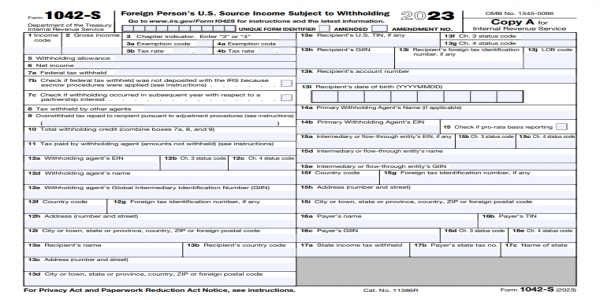

阅读更多1042-S是什么?1042-S是美国国税局(IRS)发布的税务表格,用于报告非美国居民在美国所得的收入和扣税情况。它的目的是提供详细的信息,确保非美国居民在税务方面遵守相关法规。

阅读更多401(k) 计划是许多美国雇主提供的退休福利计划, 好处之一是为储蓄者提供税收优惠,因相关规定在国税法第401(k)条,所以叫401(k)计划。内容是允许雇主为雇员建立一种延迟交税 (Defer Tax)的储蓄计划,并且允许在这个计划里进行基金股票等投资。

阅读更多如果你在券商账户里(比如 Robinhood, Webull)中持有股票,你可以在 12 月 31 日之前出售表现不佳的股票,并利用这些损失来减少任何应税资本收益。比如,股票持有超过1年,长期资本利得(Long-term Capital Gain)和长期资本损失(Long-term Capital Loss) 可以互相抵消。

阅读更多美国报税原则是“挣钱需缴税(pay as you earn)”,也就是说,无论是美国税务居民,还是外国人,在出售在美国境内的房产时,增值部分都需要缴税。美国税务居民和外国人,卖房时资本利得(净增值)部分缴税的规则有所不同。

阅读更多